株による譲渡益は確定申告が必要?配当益や損失がある場合の対応も!

株による譲渡益は確定申告が必要? 配当益や損失がある場合の対応も!

個人投資家が増えてきた現在、株式投資を行っている人も多いでしょう。株による収入がある人は確定申告の必要がある可能性があります。 この記事では株式投資で得た利益の所得の種類や税率、株の譲渡益があり確定申告が必要なケース・不要なケース、株の損失があり確定申告した方がいいケースや株の配当益の課税方法を解説します。

- 目次

- 株式投資で得た利益の所得の種類と税率

- 株の売却益は【譲渡所得】

- 株の配当益は【配当所得】

- 株の譲渡益があり確定申告が必要なケース

- 特定口座(源泉徴収なし)を利用している場合

- 一般口座を利用している場合

- 株の譲渡益があり確定申告が不要なケース

- 特定口座(源泉徴収あり)を利用している場合

- NISA口座を利用している場合

- その他の場合

- 株による損失がでても確定申告した方がいいケースとは?

- 損益通算する場合

- 繰越控除する場合

- 株の配当益の課税方法とは?

- ①所得税・住民税を源泉徴収して確定申告しない

- ②申告分離課税を選択して確定申告を行う

- ③総合課税を選択して確定申告を行う

- 株による譲渡益や配当益がある場合の確定申告の必要書類

- まとめ・株による収入があった年は確定申告漏れのないよう確認を

株式投資で得た利益の所得の種類と税率

株式投資で得られる利益は主に「売却益(譲渡益)」と「配当益」があります。

所得税法上では、所得は「利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得・雑所得」に分かれますが、株式投資で得る所得は何所得に分類されるのでしょうか?

一時所得とは?計算方法や税率・確定申告不要なケースや雑所得との違いも!

確定申告における譲渡所得とは?税率や計算方法・特別控除を解説!

雑所得とは?収入から差し引ける控除や確定申告不要なケースを解説!

副業所得が20万円超ある会社員は確定申告が必要!バレないようにする方法も解説

給与所得とは?年末調整や確定申告で必要な給与所得控除額の確認方法も!

株の売却益は【譲渡所得】

株の売却益は「譲渡所得」に分類され、課税方法は申告分離課税になります。申告分離課税とは、他の所得と合算せずに該当所得を分離して税額を計算する方法です。

譲渡所得の税率は以下の通りです。

譲渡所得の税率

- 所得税:15.315%

- 住民税:5%

なお、所得税の税率には「所得税×2.1%」の復興特別所得税が含まれています。

株の配当益は【配当所得】

株の配当益は「配当所得」に分類され「収入金額−株式などを取得するための借入金の利子」で計算します。収入金額は源泉徴収税額を差し引く前の金額になるため、注意しましょう。

配当所得の課税方法は原則総合課税ですが、上場株式の配当など一部の所得は、以下の3通りからの選択制になります。

株による配当所得の課税方法

- 所得税・住民税を源泉徴収して確定申告しない

- 申告分離課税を選択して確定申告を行う

- 総合課税を選択して確定申告を行う

それぞれの詳細は後ほど解説します。

株による配当所得の税率は以下の通りです。

配当所得の税率(上場株式等の場合)

- 所得税:15.315%

- 住民税:5%

配当所得の税率(一般株式等の場合)

- 所得税:20.42%

- 住民税:なし

なお、所得税の税率には「所得税×2.1%」の復興特別所得税が含まれています。

※1:国税庁|No.1463 株式等を譲渡したときの課税(申告分離課税)

※2:国税庁 No.1330 配当金を受け取ったとき(配当所得)

※3:国税庁|株式・配当・利子と税

株式の種類

株式には主に以下の種類があります。

株式の種類

- 上場株式:金融商品取引所に上場されており、証券会社を通じて誰でも売買できる株式

- 特定公社債:国債・地方債・外国国債・公募公社債・上場公社債・2015年12月31日以前に発行された一定の公社債

- 一般株式:上場株式を除く非上場株式など

証券会社などで取引できるのは主に上場株式になります。

株の譲渡益があり確定申告が必要なケース

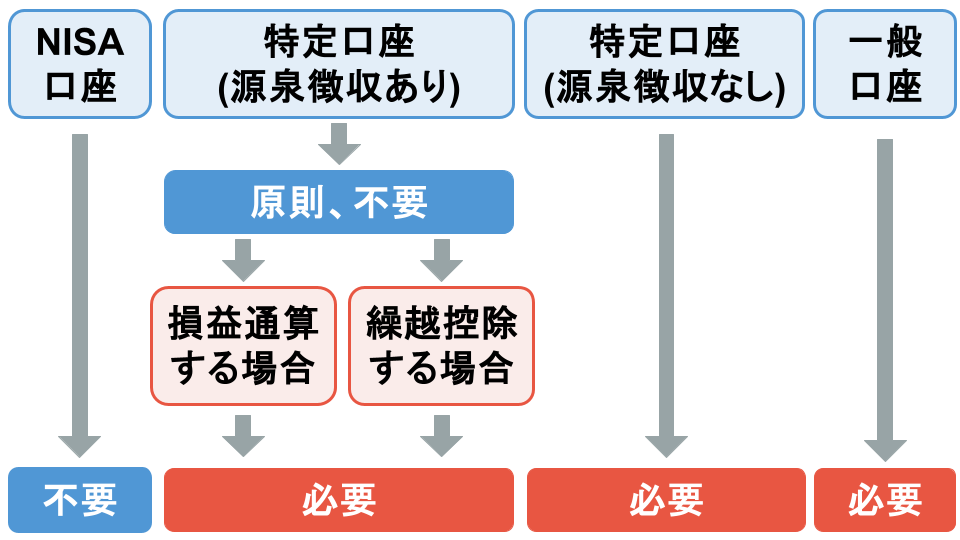

確定申告とは、1年間の所得や控除額を計算して、所得税を申告納税する手続きのこと。株式投資を行うための口座には「NISA口座」「特定口座」「一般口座」がありますが、口座の種類によっても確定申告の必要性は異なります。

■口座の違いによる確定申告の必要性

ここでは、株の譲渡益があり確定申告が必要なケースを解説します。

特定口座(源泉徴収なし)を利用している場合

1つ目は、源泉徴収なしの特定口座を利用している場合です。

特定口座とは、証券会社が「特定口座年間取引報告書」を作成してくれる口座のこと。年間の売買損益を証券会社が作成してくれることで、確定申告の負担が軽減されるメリットがあります。

年間の売買損益は証券会社が作成してくれますが、「源泉徴収なし」の場合は、自身で確定申告を行わなければなりません。

また、配当益に関しては申告分離課税のみとなり、総合課税は選択できないので、注意しましょう。

なお、源泉徴収の「あり・なし」は年の途中で変更できません。

一般口座を利用している場合

2つ目は、一般口座を利用している場合です。

一般口座とは、証券会社で開設できる特別口座・NISA口座以外の口座のこと。株による売買損益や配当益の計算を、すべて自分で行う必要があります。

一般口座に株による利益がある場合は、自分で確定申告を行わなければなりません。

株の譲渡益があり確定申告が不要なケース

では反対に、株の譲渡益があり確定申告が不要なのはどのようなケースなのでしょうか?

特定口座(源泉徴収あり)を利用している場合

1つ目は、源泉徴収ありの特定口座を利用している場合です。

先ほども解説した通り、特定口座とは証券会社が「特定口座年間取引報告書」を作成してくれる口座ですが、源泉徴収ありの特定口座を利用している場合は、証券会社が所得税と住民税を源泉徴収するため、確定申告の必要はありません。

ただし、同じ証券会社内の一般口座で譲渡益がある場合や、損益通算や繰越控除を行いたい場合は、源泉徴収ありの特定口座でも自分で確定申告を行う必要があります。

NISA口座を利用している場合

2つ目は、NISA口座を利用している場合です。

NISAとは、少額投資非課税制度のこと。通常、投資で得た利益には20.315%の税金がかかりますが、NISA口座で得た利益には税金がかかりません。

つまり、NISA口座で得た利益は非課税のため、確定申告の必要はなくなります。

新NISAを徹底解説!いつから?デメリットは?つみたてNISAからの移行は?

※5:国税庁|No.1535 NISA制度

※6:金融庁|NISA特設ウェブサイト

その他の場合

源泉徴収ありの特定口座・NISA口座以外でも、以下に該当する人は確定申告が不要になります。

その他・確定申告が不要なケース

- 給与所得が2,000万円以下 かつ 株による利益が20万円以下の場合

- 公的年金の収入が400万円以下の公的年金の受給者 かつ 公的年金以外の所得が20万円以下の場合

- 給与所得がなく、株による利益が95万円以下の場合

上記のケースは適用される控除を差し引くと所得がなくなるため、確定申告が不要になります。

※7:国税庁|No.1900 給与所得者で確定申告が必要な人

※8:国税庁|No.1199 基礎控除

株による損失がでても確定申告した方がいいケースとは?

投資にリスクはつきもの。時には株で損失をだしてしまう場合もあるでしょう。

株式投資で損失がでてしまった場合は、原則、確定申告の必要はありません。ただし、損益通算や繰越控除を行えば、所得税や住民税が軽減される可能性があります。

ここでは、株による損失がでても確定申告した方がいいケースをご紹介します。

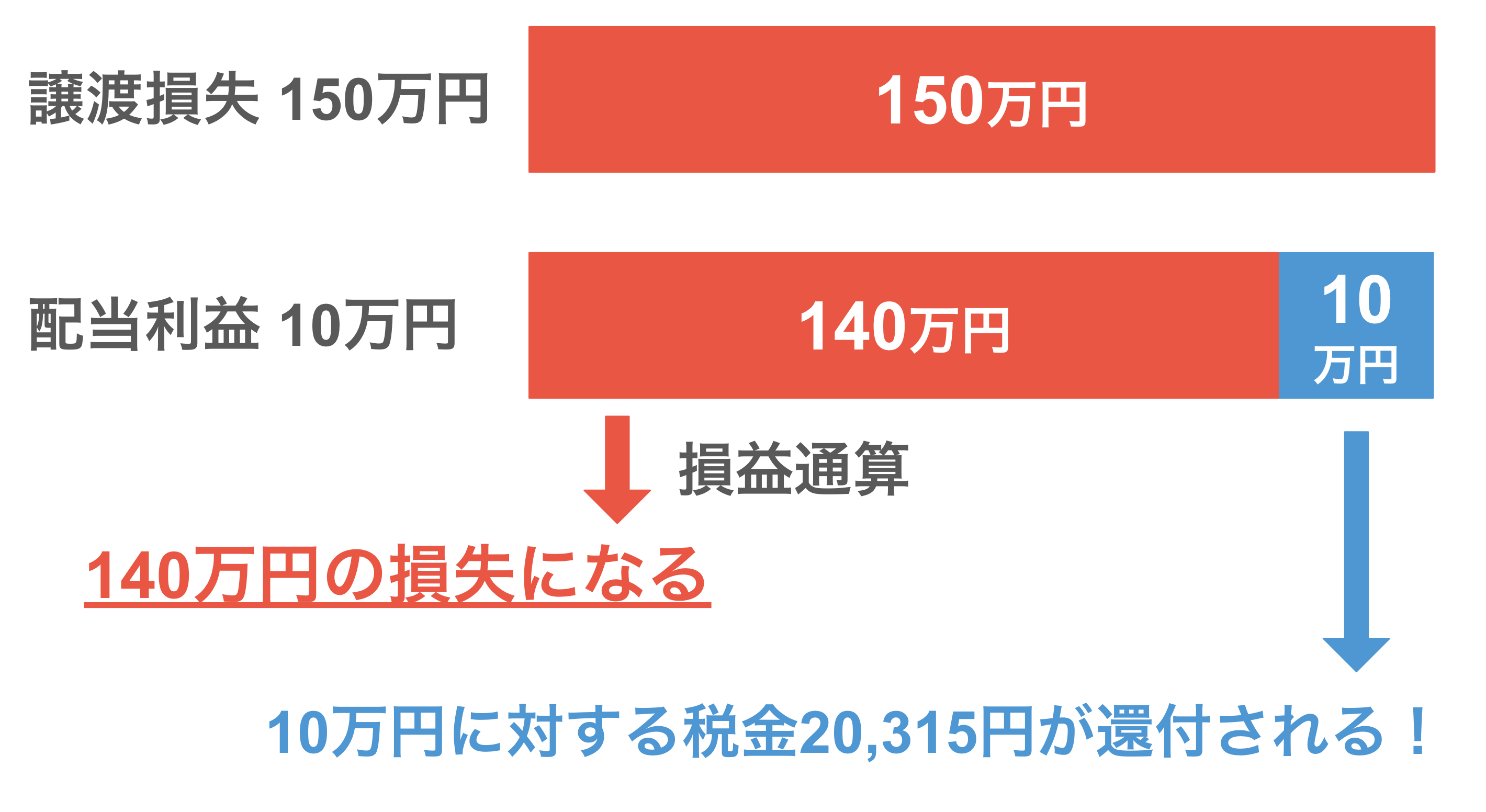

損益通算する場合

1つ目は、損益通算する場合です。損益通算とは、1年間で発生した利益と損失を相殺すること。株の譲渡損失は、同一年内で損益通算することが可能です。

損益通算することで、本来納税すべき利益に対する税金が還付されるメリットがあります。

わかりやすいように、例で確認してみましょう。

譲渡損失が150万円、配当利益が10万円の場合、損益通算すると、140万円の損失になります。

10万円の配当利益に課税される税金は「10万円×20.315%」=20,315円。

しかし、年間の損失は140万円のため、源泉徴収された2,0315円が還付されます。

このように、損益通算することで課税所得が減り、その結果所得税や住民税を減らすことが可能なのです。

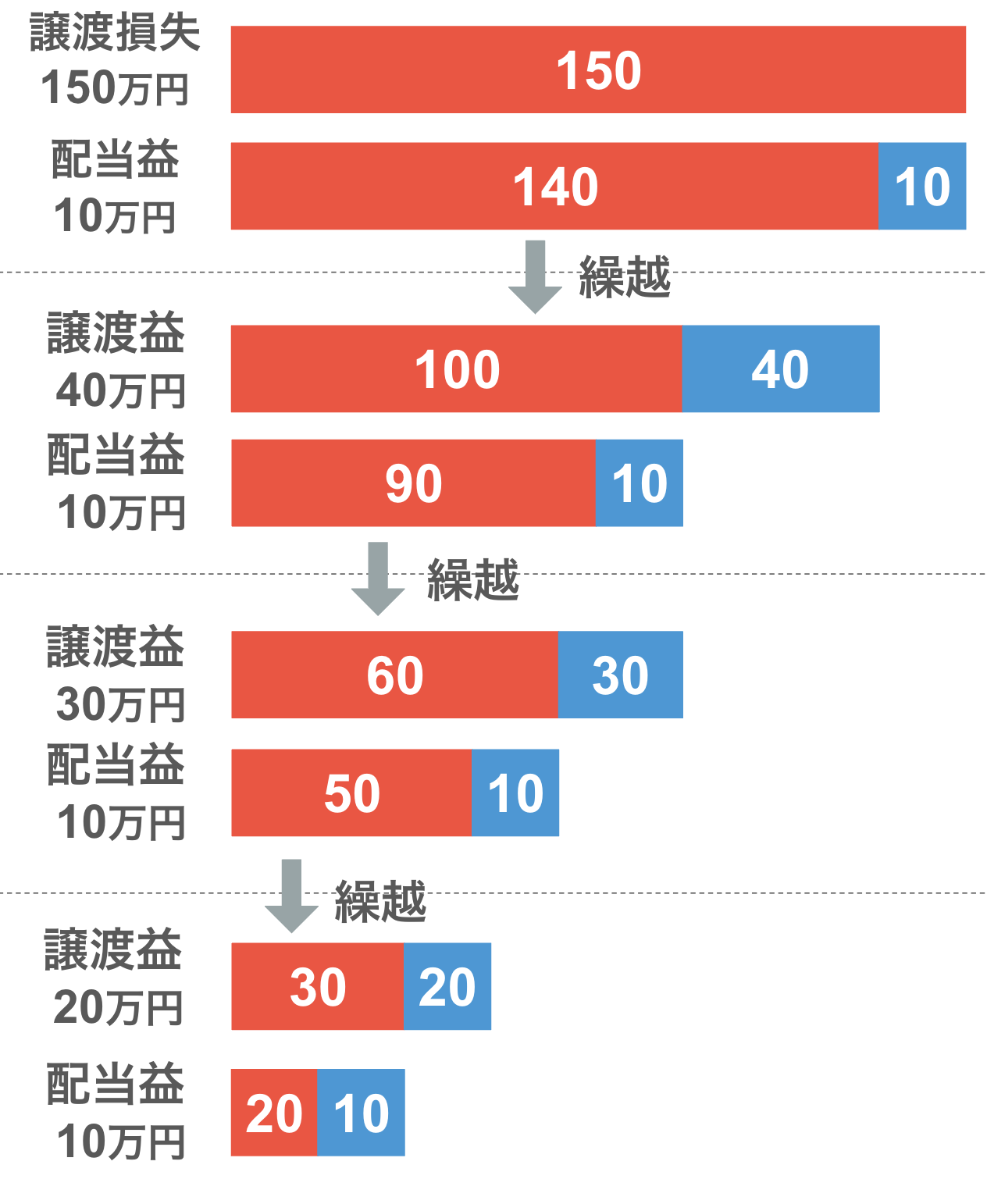

繰越控除する場合

2つ目は、繰越控除する場合です。

株の譲渡損失は、翌年以降3年間繰越控除することが可能です。つまり、該当年で相殺しきれなかった損失を、翌年以降3年間にわたり相殺できるようになります。

ただし、繰越控除を行う場合は、株の譲渡益がなくても翌年から3年間は毎年確定申告をする必要があるため、注意しましょう。

また、一般株式による利益は繰越控除はできません。

※9:国税庁 No.1465 株式等の譲渡損失(赤字)の取扱い

※10:国税庁 No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除

株の配当益の課税方法とは?

株による利益は譲渡益だけでなく、配当による利益もあります。配当所得の課税方法は原則総合課税ですが、上場株式の配当など一部の所得は、以下の3通りからの選択制になります。

株による配当所得の課税方法

- 所得税・住民税を源泉徴収して確定申告しない

- 申告分離課税を選択して確定申告を行う

- 総合課税を選択して確定申告を行う

ただし、大口株主などが受け取る上場株式・上場株式以外の配当は、総合課税の対象になるため、申告分離課税や源泉徴収は選択できません。

それぞれの詳細を確認してみましょう。

①所得税・住民税を源泉徴収して確定申告しない

1つ目は、所得税・住民税を源泉徴収して、確定申告しない方法です。

源泉徴収による納税を選べるのは、以下に該当する配当所得がある場合です。

該当する配当所得

- 上場株式の利子や配当(大栗株主が受ける配当以外)

- 1銘柄につき1回に受ける配当金が【10万円×配当計算期間の月数(最高12ヶ月)÷12】以下の場合

この方法の場合、配当を受ける際に20.315%の税金が差し引かれ、その段階で納税は終了するため、確定申告の必要はなくなります。

※2:国税庁|No.1330 配当金を受け取ったとき(配当所得)

②申告分離課税を選択して確定申告を行う

2つ目は、申告分離課税を選択して、確定申告を行う方法です。上場株式の配当所得を申告する場合には申告分離課税が選択できます。

申告分離課税を選択するメリットは、譲渡所得との損益通算が可能なこと。「株による損失がでても確定申告した方がいいケースとは?」で解説した通り、損益通算することで所得税や住民税の軽減効果が期待できます。

※11:国税庁|No.1331 上場株式等の配当等に係る申告分離課税制度

③総合課税を選択して確定申告を行う

3つ目は、総合課税を選択して、確定申告を行う方法です。

総合課税とは、総合課税対象の所得を合計し、その合計所得に対して税額を計算する方法です。

総合課税対象の所得

- 利子所得(源泉分離される所得・特定公社債の利子を除く)

- 配当所得(源泉分離される所得を除く)

- 不動産所得

- 事業所得

- 給与所得

- 譲渡所得(土地・建物・株式の譲渡による所得を除く)

- 一時所得(源泉分離される所得を除く)

- 雑所得(株式の譲渡による所得・源泉分離される所得を除く)

総合課税を選択する場合は、収入金額から「配当控除」が差し引けます。

配当所得の計算式【課税総所得金額が1,000万円以下の場合】

課税総所得金額が1,000万円以下の場合、配当控除は以下の①と②の合計金額になります。

課税総所得金額が1,000万円以下の場合の配当控除

- 剰余金の配当に係る配当所得×10%(特定株式投資信託の収益の分配に係る配当所得を含む)

- 証券投資信託の収益の分配金に係る配当所得×5%(特定株式投資信託の収益の分配に係る配当所得を含む)

課税総所得金額が1,000万円超の場合は細かい規定があるため、国税庁のホームページでご確認ください。

※12:国税庁|No.1250 配当所得があるとき(配当控除)

株による譲渡益や配当益がある場合の確定申告の必要書類

最後に、株による譲渡益や配当益がある場合の確定申告の必要書類を確認しておきましょう。

譲渡益がある場合の必要書類

- 確定申告書B

- 分離課税用の申告書(第三表)

- 特定口座年間取引報告書(特定口座の場合)

- 株式などに係る譲渡所得などの金額の計算明細書(一般口座の場合)

「株式などに係る譲渡所得などの金額の計算明細書」には、証券会社から送られてくる「取引公告書」や「取引残高報告書」を基に、収入金額や取得価格、委託手数料などを記入します。

譲渡損失がある場合の必要書類

- 株式等に係る譲渡所得等の金額の計算明細書

- 確定申告書B

- 分離課税用の申告書(第三表)

- 特定口座年間取引報告書

- 所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)

株による損失がある場合は原則確定申告は不要ですが、配当所得などと損益通算する場合は、上記の書類が必要になります。

確定申告のやり方を一から解説!全くわからない初めての人もこれで安心

確定申告が必要な人を徹底解説!年金受給者は?ふるさと納税者は?

まとめ・株による収入があった年は確定申告漏れのないよう確認を

株による譲渡益がある場合は原則確定申告が必要ですが、NISA口座や源泉徴収ありの特定口座を利用している場合は確定申告が不要です。

株による譲渡益は「譲渡所得」に分類され、所得税が15.315%、住民税が5%課税されます。さらに、株による配当がある場合は「配当所得」も課税されます。

株式投資による収入があった年は確定申告の必要性を確認し、申告漏れのないように注意しましょう。

参考資料

国税庁|No.1463 株式等を譲渡したときの課税(申告分離課税)

国税庁 No.1330 配当金を受け取ったとき(配当所得)

国税庁|株式・配当・利子と税

国税庁|No.1476 特定口座制度

国税庁|No.1476 特定口座制度

国税庁|No.1535 NISA制度

金融庁|NISA特設ウェブサイト

国税庁|No.1900 給与所得者で確定申告が必要な人

国税庁|No.1199 基礎控除

国税庁 No.1465 株式等の譲渡損失(赤字)の取扱い

国税庁 No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除

国税庁|No.1331 上場株式等の配当等に係る申告分離課税制度

国税庁|No.1250 配当所得があるとき(配当控除)

この記事の監修者

岡地 綾子 【ファイナンシャル・プランナー】

2級ファイナンシャル・プランニング技能士。 年金制度や税金制度など、誰もが抱える身近な問題の相談業務を行う。 得意分野は、生命保険・老後の生活設計・教育資金の準備・家計の見直し・相続など。