投資信託とは?投資初心者向けにわかりやすく解説!始める方法も!

今さら聞けない! 初心者に向いている【投資信託】とは?

低金利が続く昨今「預けてお金を増やす時代」は終わり、投資を始める人が増えてきました。「投資を始めてみたいけれど自分で運用する自信がない…」そんな投資初心者におすすめなのが投資信託です。 この記事では、投資信託の仕組みや買い方、メリット・デメリットをわかりやすく解説します。

- 目次

- 投資信託とは?

- 投資信託とは投資家から集めたお金をプロが運用して運用益を受け取る投資方法

- 投資信託は販売会社・運用会社・信託銀行で成り立つ商品

- 基準価格とは投資信託1口当たりの価格

- 投資信託にはどんな種類がある?

- 募集方法による分類【公募ファンド・私募ファンド】

- 株式を入れるか否かによる分類【株式投資信託・公社債投資信託】

- 購入時期による分類【追加型・単位型】

- 対象資産による分類【株式型・債権型・不動産型・バランス型】

- 対象地域による分類【国内型・海外型・グローバル型】

- 運用方針による分類【インデックスファンド・アクティブファンド】

- 投資信託の買い方の種類

- 一括投資

- 積立投資

- 投資信託のメリット

- 少ない資金で始められる

- 運用を投資の専門家に任せられる

- さまざまな商品に投資できる

- 分散投資でリスクを軽減できる

- 投資初心者や忙しい人に向いている

- 投資信託のデメリット

- 元本割れのリスクがある

- 各種手数料がかかる

- 投資信託の始め方

- 購入する投資信託商品を検討する

- 銀行や証券会社などの金融機関で口座を開設する

- 入金後に投資信託商品を購入する

- 投資信託と株式投資の違いとは?

- まとめ・投資信託は投資初心者に最適な商品

投資信託とは?

まずは、投資信託がどのような商品なのか仕組みを理解しましょう。

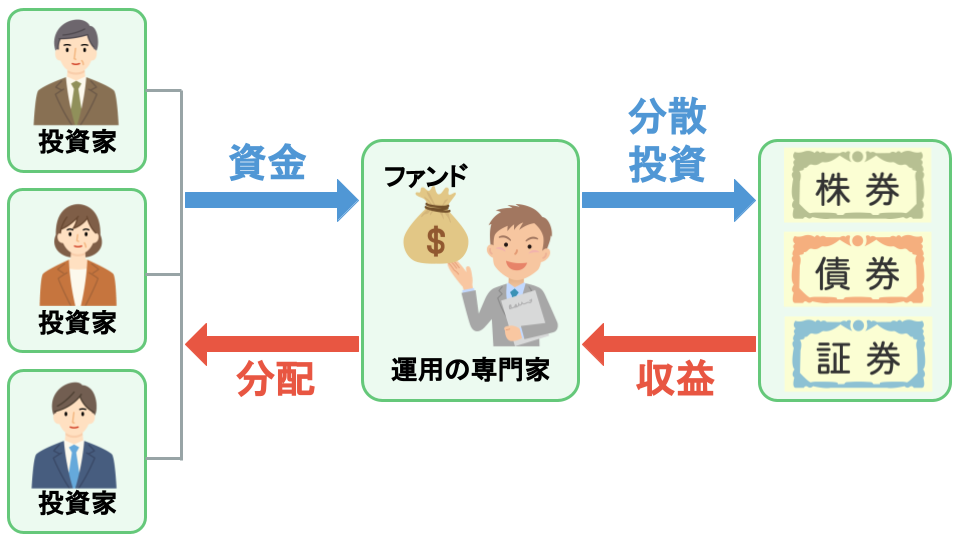

投資信託とは投資家から集めたお金をプロが運用して運用益を受け取る投資方法

投資信託とは、複数の投資家から集めたお金で大きな資金を作り、運用の専門家がさまざまな方法で運用する商品のこと。運用成果は、投資額に応じて投資家に分配されます。

運用の専門家が投資する対象は国内外の株式・債権・REITなどさまざま。そのため、投資信託だけでさまざまな方法の投資ができることが特徴です。

ただし、「投資」のため、元本保証されている訳ではありません。大前提として、運用がうまくいかなかった場合は損をしてしまう可能性もあることを忘れないようにしてください。

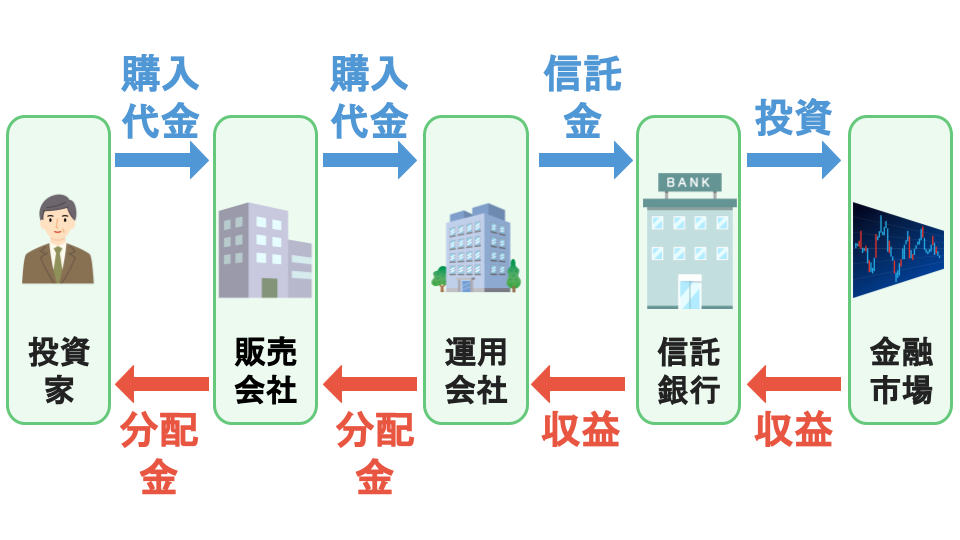

投資信託は販売会社・運用会社・信託銀行で成り立つ商品

投資信託は、「投資家・販売会社・運用会社・信託銀行」で成り立っています。それぞれの役割を確認してみましょう。

販売会社投資家と投資信託をつなぐ窓口

販売会社は投資家へ投資信託を販売する他、分配金や償還金の支払いなどを行います。

投資家の資産運用相談にのることも多く、投資家と投資信託をつなぐ窓口的な存在です。主に、銀行や証券会社が販売会社に該当します。

運用会社は運用をを指図する頭脳

運用会社は、投資信託商品を作り、信託銀行に対して運用指示を行います。金融情勢に関するデータを分析し、どのような方法で資産運用するか考える「頭脳」のような存在です。

運用会社は、投資信託上では「委託者」に該当します。

信託銀行は投資信託の管理を行う金庫番

信託銀行は、運用会社から指示された内容に従って資産運用を行います。債券や株の売買や管理を行う、金庫番のような存在です。

信託銀行は、投資信託上では「受託者」に該当します。

基準価格とは投資信託1口当たりの価格

基準価格とは、投資信託1口当たりの価格のことです。

投資信託で取引を行う際の単位は「口」になり、購入や換金する際は基準価格で取引されます。基準価額は「純資産総額÷総口数」で算出されます。

純資産総額とはファンドの大きさのこと。例えば、1万口あたり1万円の投資信託を10人の投資家が10万口購入した場合の純資産総額は100万円になります。ファンドの時価総額のようなものととらえてください。

なお、基準価格が公表されるタイミングは投資信託の取引の締切後のため、投資家は当日の基準価格がわからない状態で取引を行うことになります。

100万円で投資信託した場合の1年後はいくら?仕組みや注意点も!

50代向け|おすすめの資産運用とポートフォリオ!運用例や注意点も

投資信託にはどんな種類がある?

現在販売されている投資信託の数は5,800前後と、膨大な種類があります。その中から自分に適した投資信託を見つけるには、投資信託の種類を把握することが重要です。

投資初心者は何から始めればいい?投資信託やNISAなどおすすめの投資方法も

募集方法による分類【公募ファンド・私募ファンド】

募集方法による分類には、公募ファンドと私募ファンドがあります。

公募ファンドと私募ファンド

- 公募ファンド:一般投資家を対象としており、幅広く募集している投資信託。いつでも申し込みが可能

- 私募ファンド:機関投資家など少数の投資家を対象としており、金融機関の窓口やHPでの取り扱いはない

募集方法による分類は個人の投資家にはあまり関係ないため、公募ファンドと私募ファンドという名前だけを把握しておく程度で問題ありません。

株式を入れるか否かによる分類【株式投資信託・公社債投資信託】

株式を組み入れるかどうかの分類には、株式投資信託と公社債投資信託があります。

株式投資信託と公社債投資信託

- 株式投資信託:株式が組み込まれるよう約款で定められており、公社債投資信託よりリスクはあるがその分リターンも期待できる

- 公社債投資信託:主に債券を投資対象としており、株式が組み込まれないよう約款で定められている。ローリスク・ローリターンの傾向

購入時期による分類【追加型・単位型】

購入時期による分類には、追加型と単位型があります。

追加型と単位型

- 追加型:投資信託の運用期間中いつでも購入可能

- 単位型:投資信託の運用前の当初募集期間中のみ購入可能

対象資産による分類【株式型・債権型・不動産型・バランス型】

投資対象資産による分類には、株式型ファンド・債権型ファンド・不動産型ファンド・バランス型ファンドがあります。

対象資産による分類

- 株式型ファンド:主な投資対象は株式。リスクはあるがリターンも大きい

- 債権型ファンド:主な投資対象は債権。ほかの投資信託に比べてローリスク・ローリターンな傾向

- 不動産型ファンド(REIT):主な投資対象は不動産。債権型ファンドよりリスクは高いがリターンは株式型ファンドと同様に大きい

- バランス型ファンド:株式・債権・不動産・金などの複数の資産が投資対象。単一の資産に投資するよりリスクが分散される

対象地域による分類【国内型・海外型・グローバル型】

投資対象地域による分類には、国内型・海外型・グローバル型があります。

対象地域による分類

- 国内型:円建てで資産を購入するため、為替変動リスクを受けにくい

- 海外型:対象国の通貨で資産を購入するため、為替変動リスクがある。国内型よりハイリスク・ハイリターンの傾向

- グローバル型:日本を含めたさまざまな国の資産が対象。バランス型ファンドが多い

運用方針による分類【インデックスファンド・アクティブファンド】

運用方針による分類には、インデックスファンドとアクティブファンドがあります。

運用方針による分類

- インデックスファンド:特定の指数に沿って運用される。手数料などのコストも低く、リスク回避を重視する人向け

- アクティブファンド:指数を上回るように運用される。手数料などのコストは高い傾向で、大きなリターンを望む人向け

投資信託の買い方の種類

次に、投資信託の買い方を確認しておきましょう。投資信託の買い方には「一括投資」と「積立投資」があります。

一括投資

一括投資は、一度に購入する方法です。商品にもよりますが、1万円前後から購入できる商品が多くあります。

金融商品は「安いときに買い、高いときに売る」ことで利益が大きくなることが原則。一括投資の場合、基準価格が低いときに購入すれば多くの口数を購入できますが、高いときに購入すると同じ投資金額でも口数は少なくなるため、購入時期の見極めが重要になります。

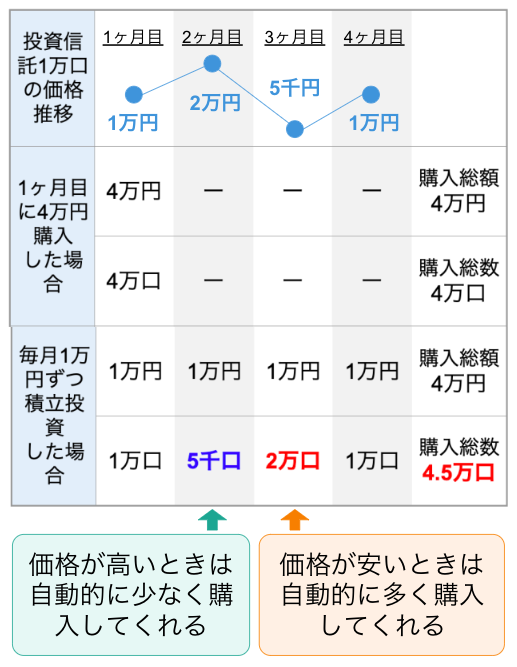

積立投資

積立投資は、決まった金額を定期的に購入する方法です。毎月1,000円程度から購入可能な商品もあるため、資金が少ない人でも着実に資産形成が可能です。

積立投資のメリットは、取引量を自動でコントロールしてくれるところ。投資と聞くと、売買のタイミングが難しいイメージをもつ人も多いと思いますが、積立投資の場合はその心配がありません。

定期的に投資をすることで、高いときに買ったり安いときに売ったりするリスクを最小限に抑えられます。

例えば上記のように、投資信託1万口の価格が2万円のときは5千口、5千円のときは2万口と、自動的に取引量をコントロールしてくれます。

積立投資は一度設定をすれば、自動で指定の金融商品が購入されるため、手間がかからないこともメリットの1つです。

投資信託のメリット

では、投資信託には他にどのようなメリットがあるのでしょうか?

少ない資金で始められる

1つ目のメリットは、少ない資金で始められることです。

投資信託は複数の投資家が出資した資金を1つにまとめて大きな資産を作れるため、1人1人の投資家が出資する資金は少額でも問題ありません。

「投資に興味はあるけれどまとまったお金がない」という人でも、投資信託なら始めやすいでしょう。

運用を投資の専門家に任せられる

2つ目のメリットは、運用を投資の専門家に任せられることです。

商品さえ購入してしまえば、後は運用のプロにお任せ。「投資には専門的な知識が必要」というハードルを気にせずに投資が始められます。

さまざまな商品に投資できる

3つ目のメリットは、さまざまな商品に投資できることです。

複数の株や債権を個人で買う場合は国や銘柄を決めて1つずつ購入しなくてはなりませんが、投資信託では1つの商品で複数の国や投資商品に投資できます。

分散投資でリスクを軽減できる

4つ目のメリットは、分散投資でリスクを軽減できることです。

1つの資産に投資する場合はその資産の価格が下落すると大きな損失が生じますが、複数の資産に分散投資していれば、特定の資産が下落しても他の資産の利益でカバーできる可能性があります。

分散投資をすることで全体の収益の変動の動きを小さくし、安定した収益を得られるメリットがあります。

投資初心者や忙しい人に向いている

5つ目のメリットは、投資初心者や忙しい人に向いていることです。

ここまでの4つのメリットを見ればわかる通り、投資信託は投資初心者や忙しい人に向いています。

1つの商品でさまざまな資産に投資でき、商品を購入してしまえば「ほったらかし投資」が可能。各ファンドの決算日に交付される「運用報告書」を見れば、交付された時点での利益や損失もわかるため、状況把握も可能です。

投資信託のデメリット

反対に、デメリットにはどのようなことがあるのでしょうか?

元本割れのリスクがある

1つ目のデメリットは、元本割れのリスクがあることです。

投資にはさまざまなリスクが伴います。それは投資信託も同じ。運用成績が悪かった場合は、購入時より売却時の基準価格が下がる可能性があります。

以下に挙げるリスクを考慮して、購入する商品を検討することが重要です。

価格変動リスク

価格変動リスクとは、売却時の価格が購入時の価格より値下がりするリスクのこと。国内外の経済情勢などにより変動するリスクのうちの1つです。

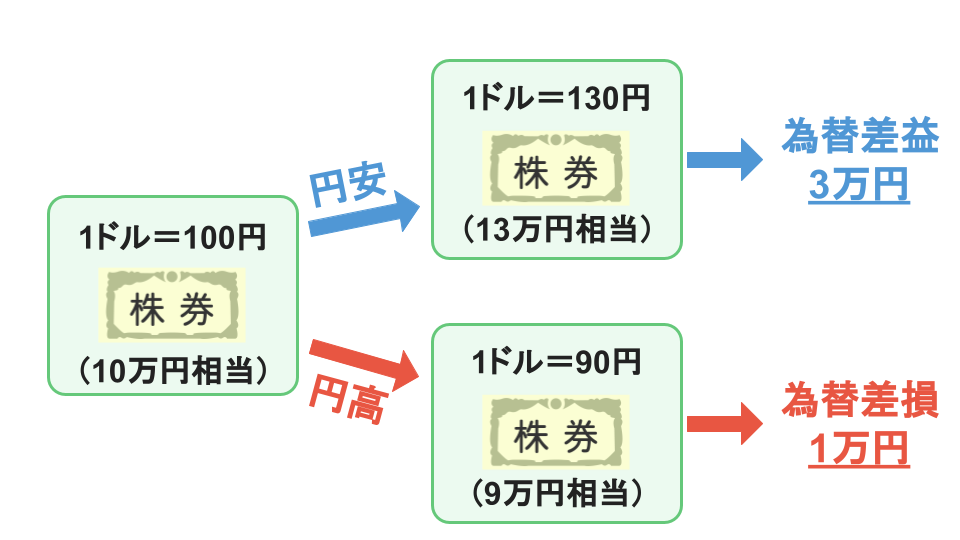

為替変動リスク

為替変動リスクとは、海外の投資商品を売買する際の為替レートにより発生するリスクのこと。例えば、「ドル→円」に交換する場合は、円安であれば得をし、円高であれば損をすることになります。

為替相場は日々変化するため、海外商品に投資する際には避けられないリスクの1つです。

信用リスク

信用リスクとは、債権などを発行する国や企業の経営不振などにより、利息や償還金が支払われなくなるリスクのことです。

支払われたとしても、あらかじめ定めた条件より悪い内容での返還になる可能性もあります。

流動性リスク

流動性リスクとは、売買が少なくなることで売りたいときに売れないリスクのことです。企業に問題が起こった場合などは、企業の株に流動性リスクが発生しやすくなります。

各種手数料がかかる

2つ目のデメリットは、各種手数料がかかることです。

投資信託は「購入時」「保有期間中」「解約時」にそれぞれ手数料がかかります。

購入時にかかる販売手数料

購入時には、販売手数料がかかります。販売手数料の割合は販売会社によって異なります。

販売会社によっては「ノーロード商品」と呼ばれる販売手数料がかからない商品もあるため、いろいろ比較してみましょう。

保有期間中にかかる信託報酬

投資信託の保有期間中は、毎日信託報酬がかかります。信託報酬とは、販売会社・運用会社・信託銀行が差し引く手数料のこと。信託報酬の目安は年0.5~2%程度です。

信託報酬は年率で表示されることが一般的。信託報酬1%の場合は保有額に対して年率1%の金額がかかり、純資産総額の中から毎日一定の割合で差し引かれます。

信託報酬は商品により割合が異なり、一般的には、インデックスファンドは信託報酬が低い傾向、アクティブファンドは信託報酬が高い傾向にあります。

解約時にかかる信託財産留保金

解約時には、信託財産留保金がかかります。信託財産留保金は、投資信託を現金化するときにかかるコストのため、販売会社・運用会社・信託銀行の利益になる訳ではありません。

信託財産留保金の目安は解約時の基準額に対して0.2〜0.3%ですが、信託財産留保金がかからない商品もあります。

特に、信託報酬は投資信託の保有期間中毎日かかるものなので、必ず確認しましょう。

投資信託の始め方

では、投資信託はどうすれば購入できるのでしょうか?

購入する投資信託商品を検討する

まずは、購入する投資信託商品を検討しましょう。

投資信託は金融機関により取り扱う商品が異なるため、どんな商品を購入したいか、その商品を取り扱っている金融機関はどこかを確認します。

銀行や証券会社などの金融機関で口座を開設する

購入したい投資信託商品が決まったら、その商品を取り扱っている銀行や証券会社で口座を開設します。

投資信託を購入できる口座

- NISA口座:運用益が非課税になる口座

- 特定口座:証券会社が「特定口座年間取引報告書」を作成してくれる口座

- 一般口座:特別口座・NISA口座以外の口座

運用益が生じた場合、通常は20.315%の税金がかかりますが、NISA口座の場合は運用益に税金はかかりません。

また、開設した口座により確定申告の有無が異なるため、しっかり検討してから口座開設を行いましょう。

NISA口座を利用すれば運用益は非課税になる

NISAとは少額投資非課税制度のこと。通常、投資で得た利益には20.315%の税金がかかりますが、NISA口座で得た利益には税金はかかりません。

預貯金の金利が期待できない現代、国は国民に自助努力を求めています。個人で努力してもらう代わりに「投資信託で得た利益は非課税にします」という制度がNISAです。

NISA口座で非課税になる利益には以下のものが含まれます。

NISA口座で非課税になる利益

- 譲渡益(購入した投資信託を売却した際に発生する利益)

- 配当金

- 分配金など

つみたて投資枠 | 成長投資枠 | |

|---|---|---|

年間非課税 | 120万円 | 240万円 |

併用の可否 | 併用可能 | |

非課税保有 | 1,800万円 | |

非課税保有 | 無制限 | |

投資信託を始める際には同時にNISA制度の検討もしてみましょう。

ほったらかしでもOKは本当!?50代にもおすすめの積立NISA

新NISAを徹底解説!いつから?デメリットは?つみたてNISAからの移行は?

NISAのつみたて投資枠とは?成長投資枠との違いや上限額を徹底解説!

50代から始める積立NISAのススメ|新制度との違いもご紹介!

NISAの上限はいくら?超えたらどうなる?売却後の非課税枠の復活まで解説

NISAの成長投資枠とは?上限額やつみたて投資枠との違いを徹底解説!

入金後に投資信託商品を購入する

口座に入金をしたら、早速投資信託商品を購入します。

購入後は、金融機関のマイページなどで運用益の確認が可能です。売却を行う場合は、運用益を確認し、良いタイミングを見計らって行いましょう。

投資信託と株式投資の違いとは?

「投資」と聞いて「株式投資」をイメージする人は多いでしょう。

株式投資とは、株式を売買して値上がり益を得る投資方法のことです。配当金や株主優待も受けられます。

メリット | デメリット |

|---|---|

|

|

株式投資は「1つの商品=1つの銘柄」となるため、購入した株価によって損益が決まりますが、投資信託は1つの商品の中に複数の銘柄が組み合わされているため、分散投資によりリスクが回避できます。

購入する際には、株式投資はある程度のまとまった資金が必要になりますが、投資信託は少額から購入可能です。

また、株式投資の購入後は株価の値動きをチェックして自分で運用を行う必要がありますが、投資信託は投資のプロが運用を行ってくれるため、初心者でも安心して投資を始められます。

投資信託と株式投資はそれぞれにメリット・デメリットがあるため、どちらが自分に合うのか検討してから始めることが重要です。

50代向け|おすすめの資産運用とポートフォリオ!運用例や注意点も

株による譲渡益は確定申告が必要?配当益や損失がある場合の対応も!

【初心者必見】株式投資の始め方|仕組みやメリット・デメリットを徹底解説

まとめ・投資信託は投資初心者に最適な商品

投資信託は1つの商品でさまざまな資産に投資でき、商品を購入してしまえば「ほったらかし投資」が可能なため、投資初心者や忙しい人に向いています。

各ファンドの決算日に交付される「運用報告書」を見れば、交付された時点での利益や損失もわかるため、状況把握も可能。投資デビューには最適な商品です。

今は、自助努力でお金を増やす時代。まずは投資信託から始めてみてはいかがでしょうか?

参考資料

この記事の監修者

岡地 綾子 【ファイナンシャル・プランナー】

2級ファイナンシャル・プランニング技能士。 年金制度や税金制度など、誰もが抱える身近な問題の相談業務を行う。 得意分野は、生命保険・老後の生活設計・教育資金の準備・家計の見直し・相続など。